易凯资本廖洁莹:合成生物学的第二波浪潮会看更加看重商业化落地能力

合成生物学作为一项前沿技术,近年来吸引了大量资本的关注。然而,随着行业标杆企业产裁员,市场的狂热情绪逐渐降温。在这样的局面下,易凯资本合成生物组却在不到半年内逆势完成了两笔大额融资,合成生物学也成为易凯资本的重要标签。

近日,易凯资本董事总经理廖洁莹接受医药魔方专访,分享了她在促成这些重磅交易背后的战略思考与判断,深入解读了合成生物学作为平台型技术的独特魅力,并结合多年的投融资经验,分析了在这一领域需要重点关注的技术壁垒和商业化落地能力。

以下是采访全文,略有编辑。

“有人说看不懂合成生物学和对应的投资,我觉得可以理解。因为这个领域确实与很多领域及传统的投资体系不同,需要看的角度也不同。” 廖洁莹所说的不同,正是合成生物学的一大特点。

基于对生命科学领域创新赛道的深入研究和多年投资经验,廖洁莹先后主导或参与投资了天广实、澳斯康、银诺医药、蓝鹊生物、中科微针等多家知名医疗健康和生物技术领域的公司。2022年年底,感受到合成生物学第二波浪潮的来临,廖洁莹决定躬身其中。

今年7月,专注于微生物发掘与生物制造的平台型生物技术公司慕恩生物完成3亿元C+轮融资;随后8月,致力于合成生物学的技术创新和产业化的公司微元合成完成超3亿元A轮融资。

合成生物学领域新近发生的这两项3亿元融资背后有着同一个推动者——易凯资本。在资本寒冬还未消解的当下,为何能在短时间内促成两笔大额融资?合成生物学的“吸金”能力为何如此之强?火爆的原因是什么?当我们看合成生物学领域时,看的又是什么?带着这些问题,医药魔方Invest专访了易凯资本董事总经理、合成生物团队负责人廖洁莹。

易凯资本董事总经理、合成生物团队负责人 廖洁莹

冰火两重天

合成生物学领域的投资似乎充满了“矛盾性”:一面是大额融资,一面是行业“鼻祖”Amyris及数家明星公司相继破产;一面是有人重金下注,一面是有人高呼“不能投”。

相比于合成生物学包含的复杂学科,廖洁莹更愿意将其视为一种“技术”和“平台”整合的统称。“近几年合成生物学很火热,如果将其视为平台型技术,就能很好理解其中的原因。每一项生物技术在刚诞生时,应用范围都相对有限,但随着时间的推移、政策的促进、能解决的重要问题增多,这个名词就会逐渐走向大众视野,合成生物学也是如此。”

从上个世纪六七十年代,人们学会利用重组DNA技术创造新品种后,合成生物学的概念就有了具体的显现。随着基因工程、酶工程、蛋白质工程、微生物工程、细胞工程等概念的提出,合成生物学范畴进一步丰富。围绕合成生物学上游服务与下游应用的企业也随之诞生,并将生物制造产业涉及的医药健康、消费、农牧业、化工等多个领域的产品推向市场。

随着中国乃至全球对于生产技术工艺、低碳及绿色环保需求的提升,与“合成生物学”、“生物制造”有关的政策逐渐增多,随之又掀起了一波浪潮。

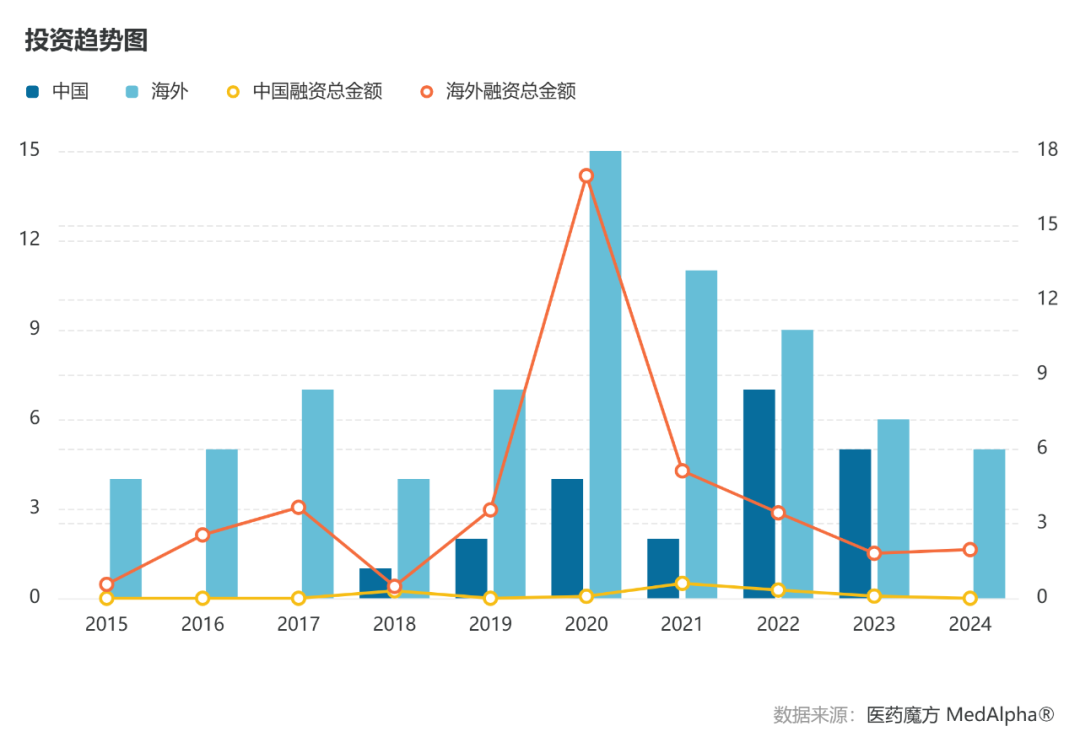

医药魔方MedAlpha数据库显示,从2018年开始,中国及全球合成生物学领域每年的投融资事件数和金额均在不断上升,并在2020年达到巅峰。

图 | 合成生物学领域国内外近十年融资情况

(来源:医药魔方MedAlpha数据库)

2019-2022年被视为“生物合成万物”的第一波浪潮阶段。2020年8月,凯赛生物在上海证券交易所科创板上市,成为“国内合成生物学第一股”。2021年9月,生物技术公司Ginkgo Bioworks通过反向收购上市,颠峰时期市值高达250亿美元。

而被誉为合成生物学领域“鼻祖”和标杆性企业Amyris,在2023年8月宣告破产,无疑是给对此热情满满的资本市场“浇了一盆冷水”。

Amyris曾是这个领域最负盛名的公司之一,也是第一批创新型的合成生物上市公司,其股价最高峰时期达到487美元/股,比苹果公司如今股价的2倍还要高。即便如Amyris这般高开的公司,也最终低走至这般境遇,不禁让人对合成生物学创新型企业的产业化前景产生疑问。

对于合成生物学在资本市场的火热与降温,廖洁莹认为,正如其他具有平台属性的前沿技术一样,合成生物技术也正在经历阶段性的发展。经历过第一波浪潮的波峰与低谷后,在第二波浪潮来临之际,资本市场对合成生物技术的产业落地和未来发展也有了更理性的判断。

“现在的投资不会如此前那样疯狂,但有相当一部分产业玩家和投资仍然坚信合成生物技术未来会给传统产业带来重大突破,所以资本市场还会看到,对具有足够技术壁垒企业的持续资本加持,直到合成生物技术发展为生物制造产业。”

不一样的投资逻辑

如果用投资创新药的逻辑去看合成生物学,你会发现其中有很多难以理解的地方:为什么可应用的领域如此之多?包含的技术类型也很多?

“合成生物学如同AI,是具有平台属性的复合型技术,可以应用的领域很多。我们将其分为5大领域:医疗健康、工业化学品、食品保健品、农牧业和医美日化。并且投资合成生物学的逻辑可能打破了此前惯有的一些投资体系和逻辑,看重技术,但更需要关注规模化生产落地的能力、可能带来的营收以及产品的市场窗口期。” 廖洁莹说道。

廖洁莹表示,合成生物学技术可应用的领域 ,其投资体系不同于任何一个具体的应用领域。“通常情况下,投资某一领域会以某个环节亮点作为重点乃至决策的关键要素,例如创新药的早期研发或者临床试验数据、临床进度预期等。但合成生物学领域需要从技术到落地场景、生产放大、资质申报甚至是市场营销,整个产业链条的每一个环节都看明白才能决定是否投资。合成生物学入口端有无限可能,出口端又有无限可能,大家都在尝试不同的匹配方式,所以资本端关注的逻辑也就不一样。”

此外,廖洁莹认为,对于合成生物学的投资重点也有阶段性变化。“2019年左右,第一波合成生物学浪潮兴起时,投资人主要看技术能力,就像看创新药一样,会关注技术够不够领先。到现在第二波浪潮兴起时,投资人会看更加看重商业化落地能力。”

廖洁莹将基因“读(DNA测序)、改(DNA编辑)、写(DNA合成)”、底盘细胞库、酶库,视为合成生物学的三大底层技术。

“随着科技的进步,人类对于基因的认识、理解和改造逐渐加深,从通过基因测序对其进行的‘读’,到基因编辑技术对其进行的‘改’、再到现在对基因的‘写’,既是技术的进步,又是需要不断探索的方向。”

底盘细胞库是让合成生物学持续发展的一大核心技术。底盘细胞是代谢反应发生的宿主细胞,是将合成的功能化元件和代谢路径等进行“系统修改”,从而达到理性设计目的,例如原核体现的大肠杆菌、真核体系的酿酒以及哺乳动物细胞等。

另一个重要技术是酶库。“在‘合成生物学’这个名词出现之前,很多公司已经以分子酶或工业酶为核心而开展业务的,现在除了合成生物技术,也融入了AI致力于更加高通量和高效的筛选。”

选品是关键

“目前投资人对于合成生物学创新型企业的投资很现实,不仅要看技术壁垒,还要看产品的差异化,更要看营收情况。”

虽然投资人对合成生物学的投资要求和标准更加精细,但出手却毫不吝啬,这从近期分别获得3亿元融资的慕恩生物和微元合成上就能看出来。

能让投资人拿出真金白银的项目,除了创始团队技术、管理与情怀均有外,懂得规模化生产和市场营销的人员也必不可少。

“一个团队里有没有懂生产的人,差别非常大。大到产能建设,小到发酵罐的设计,决定了生产成本,也决定了一个公司的核心竞争力。纯粹的理想主义者和追求技术的极致很难将其落地,只有真正做过产业这件事,在细分行业里摸爬滚打过的人才能做到。”

“除了生产工艺设计者,团队里还需要懂产品市场定位的人,这直接影响到公司的商业化能力。目前行业里这两类人才都很稀缺,而上述两家公司能获得高额融资,团队完整和多年的积淀是一大重要原因。”

高额融资只是合成生物学企业成长的开始,想要长久的生存下去,正确的商业策略才是关键。“合成生物学企业想要平稳快速发展并不容易,有很多需要注意的地方,尤其是选品。创业公司很难在短期内开发出一款明星产品,所以管线定位布局很重要,按需选品会减少试错周期。”

海外合成生物学公司经历过一轮洗牌后,给业界带来了新的思考:单一明星产品不足以维持一家合成生物学公司可持续发展,需要有更多能落地的新产品出现;但如果盲目扩张,同样会给公司带来危机。此时如何利用好行业已有或剩余产能也是对于创新型企业的降本增效非常重要。

“不是每个公司都需要快速建大产能,即使目前资金充裕,可以充分利用现有产能,与行业里其他公司合作,从而减少各自成本,达到双赢乃至多赢。当公司能扎根生长之后,更需要注重自身技术平台的构建和迭代能力,以及差异化,确保在任何发展阶段有可以安身立命的市场竞争力。”

显然,合成生物学公司的生存挑战难度系数很高,一个环节的“踩坑”就可能导致满盘皆输。而在IPO仍收紧的当下,对于闯关失败或暂缓登陆资本市场的企业来说,如何通过并购、重组进行业务升级整合或者进行财务良性化调整择机而动,现阶段也是部分行业企业发展的关键决策期。

“对于行业龙头企业而言,强强联合同样重要,而这也需要多方的努力。例如,企业主动寻找合作伙伴、地方政府‘穿针引线’帮助企业达成合作,以及国有背景基金赋能等。”

廖洁莹认为,无论是出于主动变革还是被动转型,目前行业内处于不同阶段的企业其新尝试和转型速度都会不断增加。或许在3-5年内,由产业巨头发起的并购重组将会掀起产业整合热潮,合成生物技术为基础的生物制造产业也将全面升级,乃至出现或者衍生出其他全新业态。

媒体问询

-

中国

郭邦晖(女士)

电话:+86 (10) 8519 2080

传真:+86 (10) 8519 2078